投資資訊

黃金市場評論:8月的季節(jié)性律動或難現(xiàn)發(fā)布時間:2023-08-21 來源:新浪財經(jīng)

7月回顧:

在美元走弱和盈虧平衡通脹率飆升的雙重推動下,7月金價上漲3.1%

全球黃金ETF連續(xù)第四個月流出,但該流出量已被COMEX管理基金93噸的凈多倉位上漲所抵消

未來展望:

在過去20年中,8月的黃金回報率一直較高,原因可能在于債券收益率和消費(fèi)者情緒的季節(jié)性疲軟、對9月股市季節(jié)性波動的市場預(yù)期、以及印度和中國的黃金補(bǔ)貨潮

但今年受到債券收益率走高,股市上漲,印度和中國黃金需求反彈空間較小三方面的影響,我們預(yù)期上述因素對黃金起到的助力作用不會如此前一樣大

然而,這并不會動搖我們的觀點(diǎn):在接下來的幾個月里,對經(jīng)濟(jì)的擔(dān)憂將持續(xù)加劇,資產(chǎn)波動性也會隨之上升,這些因素將有助于提高投資者對黃金的興趣

股市看漲經(jīng)濟(jì),債券則看跌

7月金價上漲3.1%至1,971美元。年初至今回報率達(dá)8.7%(表1)。全球黃金ETF[1]流出32噸,流出量幾乎平均分布在歐洲和北美地區(qū)。但在新增多倉的主要推動下,紐約商品交易所(COMEX)管理基金凈多倉位增加了93噸將總倉位拉升至362噸(占未平倉量的26%)。

表1:7月,除以瑞士法郎計價的金價環(huán)比持平外,以其他貨幣計價的金價均有所上漲

不同時間段內(nèi)以主要貨幣計價的金價與回報率*

* 數(shù)據(jù)截至2023年7月31日。計算基于以如上貨幣計價的LBMA午盤金價。

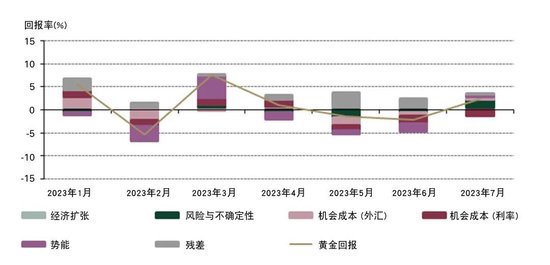

我們的短期金價表現(xiàn)歸因模型(GRAM)[2]顯示,風(fēng)險因素是金價上漲的主要驅(qū)動因素,貢獻(xiàn)了1.7%的漲幅(圖1);其中,經(jīng)濟(jì)數(shù)據(jù)遠(yuǎn)超預(yù)期,由此引發(fā)的盈虧平衡通脹率大幅上升是關(guān)鍵[3]。但這一趨勢引發(fā)了難題:經(jīng)濟(jì)增長數(shù)據(jù)表現(xiàn)較強(qiáng),通脹數(shù)據(jù)較弱,但盈虧平衡通脹率的上升完全是名義收益率上漲的結(jié)果,而非源自實(shí)際收益率上漲。這表明,債券市場認(rèn)為良好的數(shù)據(jù)只會引發(fā)通脹,而不是刺激增長。這似乎反映了股市軟著陸和債券市場硬著陸(由創(chuàng)紀(jì)錄的倒掛收益率曲線表明)兩種說法之間的分歧。

圖1:盈虧平衡通脹率飆升和美元下跌共同推動金價上漲

*數(shù)據(jù)截至2023年7月31日。我們的短期金價表現(xiàn)歸因模型(GRAM)[4]是有關(guān)金價月度回報的多元回歸模型,其中包括四類關(guān)鍵的金價表現(xiàn)驅(qū)動因素:經(jīng)濟(jì)擴(kuò)張、風(fēng)險與不確定性、機(jī)會成本和勢能,這些驅(qū)動因素的相關(guān)主題反映了黃金需求背后的動機(jī),更為重要的是投資需求背后的動機(jī)。這些被認(rèn)為是短期內(nèi)黃金價格回報的邊際驅(qū)動因素?!皻埐睢卑四壳澳P蜕形床蹲降降钠渌蛩?。此處結(jié)果是基于2007年2月至2023年7月的分析。

來源:彭博社,世界黃金協(xié)會

美元走弱也推動了金價上漲,貢獻(xiàn)了1.2%的回報率。而美國國債收益率的飆升和黃金ETF流出則造成阻礙。

未來展望

1月和8月歷來是黃金回報率最高的月份

8月黃金回報的可能影響因素包括:當(dāng)月美國國債收益率、中國黃金產(chǎn)業(yè)上游需求反彈和印度的黃金補(bǔ)貨、以及投資者對9月股市回報率季節(jié)性疲軟的預(yù)期

總體來講,以往推動8月黃金走強(qiáng)的因素今年可能會缺席

1月和8月歷來利好黃金

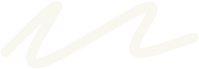

去年6月[5],我們分析了黃金回報的月度季節(jié)性因素。我們發(fā)現(xiàn),自20世紀(jì)70年代以來,季節(jié)性因素發(fā)生了顯著變化;在過去的20多年里,1月和8月的黃金回報率平均值較高,且前者還具有統(tǒng)計顯著性。

1月強(qiáng)勁的黃金表現(xiàn)也與美國通脹保值國債(TIPS)收益率的季節(jié)性強(qiáng)勢相吻合(圖2),這背后的驅(qū)動可能是投資組合再平衡、對通脹對沖的調(diào)整,或僅僅是對收益率疲軟預(yù)期的反應(yīng)等因素,都有助于推動年初黃金回報率漲至平均線以上[6]。

圖2:1月和8月利好黃金

月度去均值黃金回報率(減去全部樣本的平均值)。計算基于2000年1月至2022年12月的數(shù)據(jù)。股票的對數(shù)變化。國債收益率變化(基點(diǎn))。

來源:彭博社,世界黃金協(xié)會

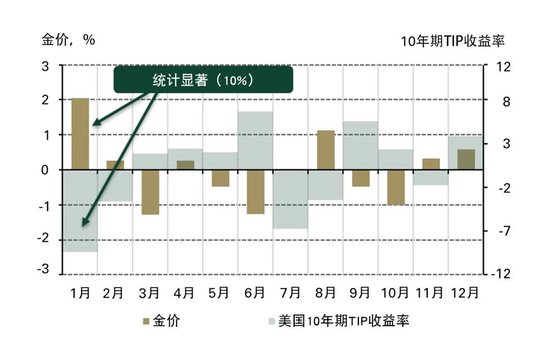

8月黃金的強(qiáng)勁表現(xiàn)并非年年一致,盡管具有一些統(tǒng)計顯著性,但其變化幅度更大。當(dāng)月美國國債名義收益率的季節(jié)性疲軟可能有一定的影響,因?yàn)?月股市疲軟,緊接著波動性增強(qiáng),投資者可能會在此之前尋求對沖手段(圖3)[7]。

圖3:8月國債收益率下降,9月股票下跌

月度去均值黃金回報率(減去全部樣本的平均值)。計算基于2000年1月至2022年12月的數(shù)據(jù)。股票的對數(shù)變化。國債收益率變化(基點(diǎn))。

同樣在8月出現(xiàn)的消費(fèi)者情緒季節(jié)性疲軟(反映對經(jīng)濟(jì)疲軟預(yù)期)似乎也證實(shí)了這一點(diǎn)[8]。在這種情況下,黃金的避險價值可能會變得更具吸引力。

我們也不能排除在節(jié)假日和婚慶需求驅(qū)動下,印度黃金采買以及中國上游黃金制造商補(bǔ)貨對黃金走勢的支持作用。但中國8月的季節(jié)性因素并沒有那么強(qiáng)勢:雖然一些珠寶商會在8月初為七夕(中國傳統(tǒng)的金飾銷售小高峰)補(bǔ)貨,但大多數(shù)會選擇在9月的重磅行業(yè)活動期間和10月初備受矚目的國慶假期前來補(bǔ)貨[9]。

今年8月黃金表現(xiàn)未必強(qiáng)勁

有理由充分表明,今年8月黃金表現(xiàn)可能不會很強(qiáng)勢,這些逆風(fēng)因素似乎會比順風(fēng)因素帶來更大影響。

逆風(fēng)因素

印度和中國本地金價高企且經(jīng)濟(jì)環(huán)境面臨挑戰(zhàn),8月實(shí)物黃金購買需求較低。

股市扭轉(zhuǎn)了上半年疲軟的基本面,擺脫了糟糕的內(nèi)部因素和高漲的(零售)情緒,因此在二季度強(qiáng)勁的盈利季[10]支撐下,股市有望經(jīng)受住季節(jié)性疲軟因素的施壓。這可能會減少投資者的對沖需求,部分解釋了隱含波動率較低的現(xiàn)象。

8月,美國長期國債收益率更有望上升而非下降,主要原因包括:通脹和經(jīng)濟(jì)增長前景更為有利,日本投資資本存在回流可能,以及年底前美國國債發(fā)行總額將高達(dá)1.3萬億美元[12]。隨著通脹下降,名義收益率保持穩(wěn)定,實(shí)際收益率上升,這可能會削弱黃金的投資需求(但不會引發(fā)大規(guī)模拋售)。但我們也發(fā)現(xiàn),即便剔除收益率和美元的影響,8月黃金回報率也顯著為正;或許收益率的大幅上漲才能打破黃金的季節(jié)性趨勢。

順風(fēng)因素

雖然長期收益率可能會上升,但日本央行(BoJ)決定放寬收益率曲線控制政策(YCC),這或許會引發(fā)收益率波動并壓低美元,盡管美國和歐洲之間的收益率差異更為重要[13]。在日本當(dāng)?shù)亟?jīng)濟(jì)復(fù)蘇且股市走強(qiáng)的情況下,日元仍具吸引力[14]。美元走弱和股市波動性增強(qiáng)或?qū)辄S金回報提供支撐。

COMEX管理基金凈多倉位上方仍有空間;黃金ETF流出態(tài)勢持續(xù)放緩,若加以適當(dāng)催化劑,黃金投資需求有望走強(qiáng)。

對美國經(jīng)濟(jì)來說,第二波通脹風(fēng)險仍存,盡管不一定會立刻發(fā)生。前瞻指標(biāo)表明,隨著實(shí)際工資上漲,通脹率可能會再次被推高。美國獨(dú)立企業(yè)聯(lián)合會(NFIB)小企業(yè)定價計劃調(diào)查顯示,核心PCE通脹開始走高,經(jīng)濟(jì)數(shù)據(jù)令人意外地好轉(zhuǎn),制造業(yè)PMI呈上升趨勢,獨(dú)棟房屋建造許可增至一年來的最高水平,這表明住宅投資可能已經(jīng)觸底[15]。高通脹歷來總是一波接著一波。

未來展望

今年8月可能不會像往常一樣利好黃金,但我們有充分的理由相信黃金可能會在今年晚些時候得到支持。正如我們在《年中展望報告》中所探討的,在當(dāng)前環(huán)境下,黃金上行空間似乎要大于下行空間。例如,由于基本面支撐,股市目前已經(jīng)扛住了諸多壓力,同時投資者情緒和估值仍保持高位。雖然近幾周投資者情緒有所轉(zhuǎn)變,但經(jīng)濟(jì)風(fēng)險仍存。美債評級下調(diào),美國政府借貸規(guī)模大幅增加,這些都是暗示前方困難重重的最新數(shù)據(jù)點(diǎn):

工商業(yè)貸款需求

信貸利差

領(lǐng)先經(jīng)濟(jì)指標(biāo)

美國各州和地方所得稅收入

實(shí)際平均每周收入

破產(chǎn)申請

每周同店銷售

實(shí)際每周零售額

標(biāo)普500年度利息支出

區(qū)域分析

美國:根據(jù)7月發(fā)布的宏觀數(shù)據(jù),美國一切保持良好態(tài)勢。經(jīng)濟(jì)持續(xù)增長,通脹適度放緩,原因可能在于7月黃金ETF流出和金幣銷售的疲軟態(tài)勢(1.6噸,同比減少0.7噸)。7月的加息可能是美聯(lián)儲本周期內(nèi)最后一次加息,這重新喚起了投資者對美國經(jīng)濟(jì)即將軟著陸的樂觀情緒。

歐洲:7月歐洲央行和英國央行進(jìn)一步加息以對抗通脹。然而,市場預(yù)期現(xiàn)在正開始轉(zhuǎn)變,期貨市場預(yù)計最高利率將出現(xiàn)在10月(比一個月前的預(yù)期提前了兩個月)。兩地日益惡化的經(jīng)濟(jì)前景無疑產(chǎn)生了一定影響[16]。本月歐洲黃金ETF又流出約合13億美元(18噸)。